Спрос на персональные компьютеры в первом квартале традиционно ниже, чем в четвёртом. По кое-каким данным, в начале этого года объёмы продаж компонентов ПК очутились существенно ниже даже консервативных прогнозов. Как следствие, по данным финансовых аналитиков, на строях корпорации Intel и её партнёров образовалось настолько большое количество микросхем, что производителю доводится сокращать их производство.

Intel корректирует производство микросхем

Вследствие низенького спроса на персональные компьютеры в последние два года корпорация Intel на неопределённый срок приостановила установку оборудования в новый производственный комплекс Fab 42 (расположен возле города Чандлер, штат Аризона), а также пересмотрела планы по модернизацию уже трудящихся фабрик (например, Fab 8 около города Кирьят-Гат в Израиле). В результате, едва-едва ли компания сколько-то существенно увеличила свои производственные мощности в заключительнее время.

В «чистой комнате» производственного комплекса Intel Fab 24

Тем не менее, даже не увеличивая выпуск CPU, Intel столкнулась с их перепроизводством, в итоге чего была вынуждена сократить выпуск новых микросхем в первые месяцы этого года, написали аналитики из BlueFin Research Partners в писульке для клиентов. Так, в феврале производств микросхем было снижено на 5 % по сравнению с январём, а в марте — ещё на 8–10 % по сравнению с февралём, вследствие низеньких продаж ПК. В компании BlueFin ожидают, что поставки персональных компьютеров в первом квартале сократятся до 63 млн (ранее они находили, что продажи ПК составят 67 млн, что ниже предсказаний IDC и Gartner), если лишь производители не решат заполнить канал в конце квартала любой стоимостью.

«Мы считаем, что Intel корректирует производство, чтобы отразить реалии уменьшающегося спроса на ПК», — написали аналитики из BlueFin. «Когда Intel уменьшает выпуск в половине квартала, то это красный флаг, который показывает снижение спроса ниже прогнозируемого степени в начале квартала».

Поскольку никаких подробностей о снижении производства процессоров нет, а сама компания подобную информацию не комментирует, кушать вероятность, что Intel постепенно останавливает производство более старых продуктов из-за немощного спроса, не стремясь одномоментно увеличивать изготовление новых CPU. Подобную тактику можно наименовать ответственной, однако она подтверждает консервативные прогнозы Intel касательно торговель ПК.

Запасы продукции растут

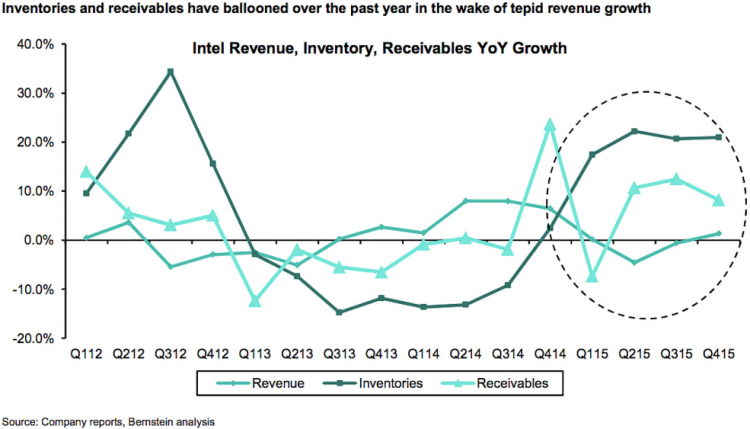

Материально-производственные запасы Intel (совокупность всех резервов корпорации, включая запасы сырья, материалов и химикатов, продукции находящейся в производстве и резервы готовой продукции) на конец 2015 года оценивались самой компанией в $5,167 млрд, что на 20,9 % рослее материально-производственных запасов на конец 2014 года ($4,273 млрд). Дебиторские хвосты клиентов Intel перед компанией за уже поставленную продукцию (что можно с кой-какой натяжкой назвать товарно-материальными запасами продукции Intel у её клиентов) на крышка 2015 года оценивались компанией в $4,787 млрд, что на 8 % рослее аналогичного показателя конца 2014 года ($4,427 млрд). При этом в четвёртом квартале выручка Intel вытянулась на 1 % по сравнению с аналогичным периодом 2014 года, а прогнозируемый рост дохода Intel в первом квартале 2016 года составляет 2–5 % по сравнению с первой четвертью 2015 года (с учётом выручки Altera за К1 2015). Даже если учитывать включение материально-производственных резервов Altera в баланс Intel, очевидно, что рост материально-производственных запасов превышает прогнозируемый рост выручки. Другими словами, как у Intel, так и у её партнёров образуется больше продукции компании на балансе, чем они планируют реализовать.

Стейси Расгон (Stacy Rasgon), аналитик из Bernstein Research, помечает, что такая ситуация сохраняется у Intel уже много кварталов подряд.

«Способности компании Intel вытягивать кроликов из шляпы неплохо известны, и они показали умение (по крайней мере на некоторое время) прикрывать проблемы бумагами в прошедшем», — написал господин Расгон в записке для клиентов. «Тем не менее, мы считаем, что льющаяся ситуация может сделать их менее гибкими. Во-первых, материально-производственные резервы выросли за последний год. Внутренние запасы в четвёртом квартале выросли на немало чем 20 % в годовом сопоставлении при медленном росте доходов, при этом рост резервов превышал рост доходов уже несколько кварталов. В конечном итоге может возникнуть нужда списать часть запасов (вследствие устаревания продукции и переоценки стоимости находящегося на строях — примечание MTS61.ru), что отразится на валовой прибыли. Во-вторых, дебиторская хвост вновь выросла. Абсолютный рост дебиторской задолженности намного превысил рост выручки за заключительный год».

График роста запасов, дебиторской задолженности и выручки Intel, составленный на основе официальных этих компании аналитиками Bernstein Research

Нельзя сказать, что в настоящее пора материально-производственные запасы Intel чрезмерно велики по меркам этой корпорации. Тем не немного, они больше, чем было бы экономически оправдано в текущих условиях; и они больше, чем бы желал видеть финансовый директор Intel (по его собственным словам в ходе отчётной конференции за первоначальный квартал). Кроме того, наличие большого количества складских резервов микропроцессоров и другой продукции едва ли является хорошей новостью для области, поскольку впоследствии это затормозит прогресс персональных компьютеров, а также может намести финансовый ущерб Intel и её партнёрам.

Дорогие процессоры Intel дешевеют

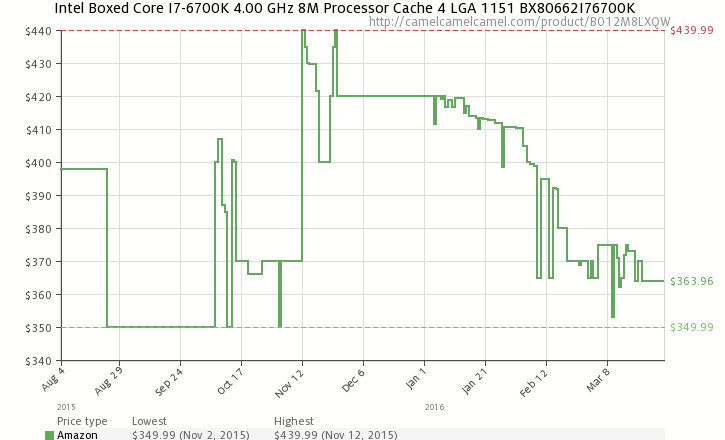

Увеличение выхода пригодных микросхем по технологии 14 нм, а также слабые продажи ПК несколько изменили баланс спроса и предложения на CPU, что оказало воздействие на розничные цены некоторых процессоров Intel. Стоимость процессоров Intel поколения Skylake для настольных ПК упала на $5–10 в заключительные месяцы. Падение же цен на дорогие процессоры для энтузиастов — Intel Core i5-6600K и Intel Core i7-6700K — очутилось куда более серьёзным.

Несколько раз за последний год Intel сообщала, что спрос на высокопроизводительные процессоры Core i7, а также чипы серии K с разблокированным множителем был рекордными. Невиданный спрос, а также изначально медленный старт производства процессоров Skylake-S создали вина для дефицита микросхем Core i5-6600K и Core i7-6700K в конце прошедшего года, что отразилось на их розничных ценах. Так, стоимость i5-6600K в декабре достигала в американской рознице $290 (при рекомендуемой стоимости в $243), тогда как i7-6700K мог обойтись клиентам в $420 (против официальной стоимости в $349).

Благодаря росту производства 14-нм микросхем на Fab 24 (находится около города Лейсклип в Ирландии), а также увеличению выхода пригодных чипов по этой технологии сегодня Intel может поставляться вяще CPU поколения Skylake высокого ценового класса. В результате, цены Core i5-6600K и Core i7-6700K существенно убавились в последние пару месяцев. Так, i5-6600K можно купить за сумму $239–254 (т. е. зачастую ниже рекомендованной, что указывает о широком наличии CPU), тогда как i7-6700K продаётся по цене начиная с $364, что всё ещё чуть рослее официальной цены Intel.

Розничная цена Intel Core i7-6700K на Amazon.com

Учитывая, что Core i5-6600K и Core i7-6700K являются наиболее мощными процессорами для настольных ПК ныне (если не считать платформу HEDT, которая базируется, по сути, на серверных CPU), а также их сравнительно высокие цены, маловероятно, что их поставки значительно превышают спрос. Кроме того, принимая по внимание технологию отбора микросхем с наивысшим частотным потенциалом (для моделей, назначенных для разгона), количество «обычных» процессоров Intel всегда будет существенно превышать число «K» процессоров Intel на рынке. Как следствие, не следует ожидать, что розничные стоимости Core i5-6600K и Core i7-6700K упадут значительно ниже рекомендованных производителем в ближайшее время, ведь в противном случае они начнут угрожать продажам «обыкновенных» CPU и платформ, что нежелательно.

Что касается других процессоров Intel (как для мобильных, так и для настольных ПК), то для максимизации их торговель корпорация использует не столько гибкую ценовую политику, сколько беспрецедентно размашистый модельный ряд Skylake, который позволяет производителям ПК очень точно подбирать CPU исходя из их степени быстродействия, энергопотребления и цены.